Austausch von EU-Steuerdaten im Rahmen von DAC7

Wenn Sie eine Kurzzeitmietimmobilie in einem Mitgliedstaat der Europäischen Union (EU) verwalten oder wenn Sie oder Ihr Unternehmen in einem EU-Mitgliedstaat steuerlich ansässig sind, enthält dieser Artikel wichtige Informationen über neue Vorschriften und Meldepflichten, die von der EU am 1. Januar 2023 eingeführt werden.

Terminologie:

"Immobilienverwalter" ist eine Privatperson oder ein Unternehmen, das Your.Rentals zur Verwaltung von Kurzzeitmietbuchungen für Unterkünfte nutzt.

"Immobilieninserat" bezeichnet eine einzelne feste Wohneinheit, die ein Immobilienverwalter über die Your.Rentals-Plattform zur Kurzzeitmiete zur Verfügung stellt.

"Anbieter" bezeichnet die OTA-Plattformen, mit denen Your.Rentals verbunden ist und die Ihr(e) Immobilienangebot(e) zur Buchung zur Verfügung stellen können (wie Airbnb, Booking.com, VRBO, Expedia usw.).

"OTA-Buchung" bedeutet eine Buchung, die durch eine Verbindung von Your.Rentals zu einem Anbieter ermöglicht wird.

"Direktbuchung" bedeutet eine Buchung, die über die Direktbuchungsfunktionen von Your.Rentals erfolgt, d.h. es handelt sich nicht um eine OTA-Buchung.

"Wohnsitz" - das Land, in dem eine Person oder ein Unternehmen für DAC7-Zwecke "ansässig" ist, ist das Land, in dem die Person oder das Unternehmen ihren Hauptwohnsitz hat, und zusätzlich jedes andere Land, in dem die Person oder das Unternehmen eine Steueridentifikationsnummer (TIN) erhalten hat.

"DAC7" bezeichnet die EU-Richtlinie 2021/514, die Online-Plattformen wie Your.Rentals und angeschlossene Anbieter verpflichtet, steuerpflichtige Informationen über Immobilienverwalter zu sammeln und zu melden, die Einnahmen aus kurzfristigen Mietbuchungen erzielen.

"Meldepflichtiger Verkäufer" ist die Person oder das Unternehmen, die/das die Einkünfte aus der Vermietung der gelisteten Unterkunft erhält.

1. Allgemeine Informationen über DAC7

Was ist DAC7?

DAC7 ist eine Richtlinie über die Zusammenarbeit zwischen verschiedenen EU-Mitgliedsstaaten bei der Erfassung und Meldung von Daten über natürliche und juristische Personen und deren Einnahmen durch digitale Plattformen und Marktplätze. Einer der abgedeckten Schwerpunktbereiche ist die Vermietung von Immobilien, einschließlich der Kurzzeit-/Ferienvermietung.

An wen richtet sich DAC7?

DAC7 gilt für Plattformnutzer (in diesem Fall Gastgeber oder Hausverwalter), die Einkünfte aus der Vermietung von Unterkünften erzielen, wenn der Nutzer entweder in einem EU-Mitgliedstaat ansässig ist oder die Einkünfte aus einem Inserat in einem EU-Mitgliedstaat stammen.

Gilt die Verpflichtung zur Datenweitergabe von Your.Rentals oder eines Anbieters auch für mein Inserat?

Wenn Sie eine Immobilie in einem der 27 EU-Mitgliedstaaten inseriert haben oder in einem EU-Mitgliedstaat wohnhaft sind, können Ihre Daten an das betreffende Land oder die betreffenden Länder weitergegeben werden. Wenn Sie eine Steueridentifikationsnummer (TIN) in einem anderen Land als dem Land Ihres Hauptwohnsitzes haben, können die Informationen auch an die Steuerbehörde des Landes weitergegeben werden, das nicht Ihr Hauptwohnsitz ist.

Handelt es sich um eine einmalige Anfrage oder um eine fortlaufende Meldepflicht?

Die DAC7-Meldung ist eine jährliche Meldepflicht. Ihre Daten werden jedes Jahr im Januar für alle Einkünfte und Informationen des vorangegangenen Jahres weitergegeben. DAC7 gilt ab dem 1. Januar 2023 und Ihre Daten für das Kalenderjahr 2023 werden im Januar 2024 übermittelt.

Welche Daten müssen an die EU-Steuerbehörden weitergegeben werden?

Gemäß DAC7 ist ein Plattformbetreiber verpflichtet, die Angaben zum Steuerzahler für Immobilienverwalter, die im betreffenden Berichtsjahr eine Vermietungstätigkeit ausüben oder Einkünfte erzielen, über die Steuerbehörde des Mitgliedstaates zu melden, in dem er ansässig ist.

Für Immobilienverwalter, die Your.Rentals nutzen, kann der Plattformbetreiber je nach Quelle der Buchung der Anbieter oder Your.Rentals sein.

2. Wie betrifft mich DAC7?

Wenn Sie oder die von Ihnen vertretenen Immobilieneigentümer als meldepflichtiger Verkäufer gelten, müssen Sie Your.Rentals für jedes Inserat die erforderlichen für den meldepflichtigen Verkäufer übermitteln.

DAC7 ist ab dem 1. Januar 2023 gültig. Wenn Immobilienverwalter die erforderlichen Informationen über den Steuerzahler nicht zur Verfügung stellen, muss Your.Rentals die Auszahlungen einfrieren und kann in einigen Fällen die Veröffentlichung von Immobilienangeboten aussetzen oder aufheben. In einigen Fällen hängt es von den Richtlinien der einzelnen Anbieter ab, welche Auswirkungen die Nichtbereitstellung der Steuerzahlerdaten für Your.Rentals hat.

Um sicherzustellen, dass es keine Auswirkungen auf Ihre Inserate gibt und diese bei den Anbietrn online bleiben, Buchungen erhalten und Auszahlungen bearbeitet werden, ist es wichtig, dass die Immobilienverwalter Your.Rentals so schnell wie möglich die entsprechenden Informationen zur Verfügung stellen.

3. Was ist ein meldepflichtiger Verkäufer?

Der "meldepflichtige Verkäufer" ist die Person oder das Unternehmen, das die Mieteinnahmen erhält.

Nachdem ein Gast eine Buchung vorgenommen hat, leiten die Anbieter und Your.Rentals die Mieteinnahmen weiter, indem sie die Gebühren für ihre Dienstleistungen abziehen. Der "meldepflichtige Verkäufer" ist die Person oder das Unternehmen, das die Mieteinnahmen am Ende der Kette erhält.

Die Steuerinformationen für einen meldepflichtigen Verkäufer müssen für jedes Inserat angegeben werden.

Um zu ermitteln, wer der meldepflichtige Verkäufer für jedes Ihrer Angebote ist, können Sie den folgenden Entscheidungsbaum verwenden.

-jpg.jpeg)

Zusammenfassung:

Wenn Sie Eigentümer der Immobilie sind und diese selbst über Your.Rentals vermieten, sind Sie der meldepflichtige Verkäufer, wenn sich die Immobilie innerhalb der EU befindet und/oder Sie steuerlich in einem EU-Land ansässig sind.

%20(1)-jpg-1.jpeg)

Zusammenfassung:

- Wenn Sie ein Unternehmen sind, das Vermietungen von Immobilien verwaltet, die anderen Personen gehören, und Sie einen festen Mietvertrag mit den Eigentümern haben [d. h. Sie zahlen ihnen eine feste monatliche Miete] und Sie die Mieteinnahmen in Ihren Unternehmensabschlüssen verbuchen - dann ist Ihr Unternehmen der meldepflichtige Verkäufer, wenn sich die Immobilie innerhalb der EU befindet und/oder Ihr Unternehmen zu Steuerzwecken in einem EU-Land registriert ist.

- Wenn Sie ein Unternehmen sind, das Vermietungen von Immobilien verwaltet, die anderen Personen gehören, und Sie eine Provisionsvereinbarung mit den Eigentümern haben [d. h. Sie leiten die Mieteinnahmen abzüglich Ihrer Provision an den Eigentümer weiter] - dann ist der Eigentümer der Immobilie der meldepflichtige Verkäufer, wenn die Immobilie innerhalb der EU liegt und/oder der Eigentümer (Privatperson oder Unternehmen) in einem EU-Land ansässig oder steuerlich registriert ist.

4. Welche steuerlichen Angaben müssen gemacht werden?

Your.Rentals muss für jedes Immobilienangebot die unten aufgeführten Informationen zum "Meldepflichtigen Verkäufer" erfassen und diese entweder an einen Anbieter, der ein Plattformanbieter ist, oder an die Steuerbehörden der Mitgliedstaaten über die dänische Skattestyrelsen weiterleiten.

Die folgenden Informationen werden den Steuerbehörden der jeweiligen Mitgliedstaaten mitgeteilt, je nach dem, wer der meldepflichtige Verkäufer ist:

|

Angaben zur/zum einzelnen Steuerpflichtigen |

|

|

Angaben zum steuerpflichtigen Unternehmen |

|

|

Informationen zu Buchung und Einkommen (entweder für Einzelpersonen oder Unternehmen) |

|

5. Wer meldet die Steuerdaten?

Für einige Anbieter (wie Airbnb und Expedia) muss Your.Rentals dem Anbieter die meldepflichtigen Steuerinformationen des meldepflichtigen Verkäufers zur Verfügung stellen, damit dieser sie an die zuständige Steuerbehörde melden kann.

Bei anderen Anbietern und bei Direktbuchungen, die über Your.Rentals abgewickelt werden, muss Your.Rentals Ihre Steuerinformationen an die zuständige Steuerbehörde melden.

6. Wie stelle ich meine Informationen zur Verfügung?

Sie sind verpflichtet, für jedes Inserat, das auf einem Vertriebskanal veröffentlicht wird, den meldepflichtigen Verkäufer anzugeben.

Your.Rentals sendet Benachrichtigungen und E-Mails, in denen Sie aufgefordert werden, Informationen zum meldepflichtigen Verkäufer für jedes Ihrer Inserate anzugeben.

Bitte beachten Sie: Die Angaben zum meldepflichtigen Verkäufer müssen für alle Ihre Inserate, die auf einem Verkaufskanal veröffentlicht werden, angegeben werden. Sie werden möglicherweise weiterhin Erinnerungen erhalten, bis allen Inseraten Steuerinformationen zugewiesen wurden.

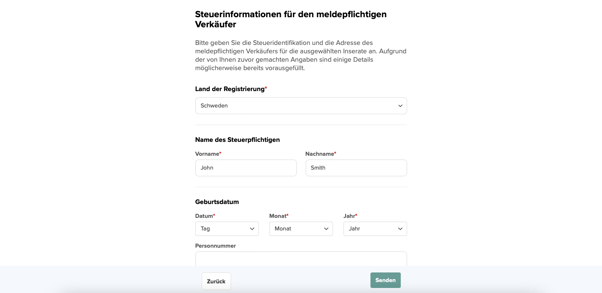

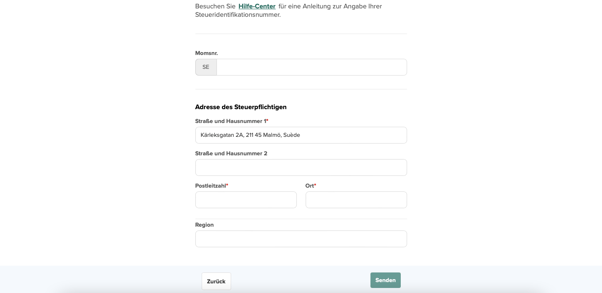

Im Folgenden finden Sie eine Schritt-für-Schritt-Anleitung, wie Sie Ihre Steuerinformationen bei Your.Rentals angeben können.

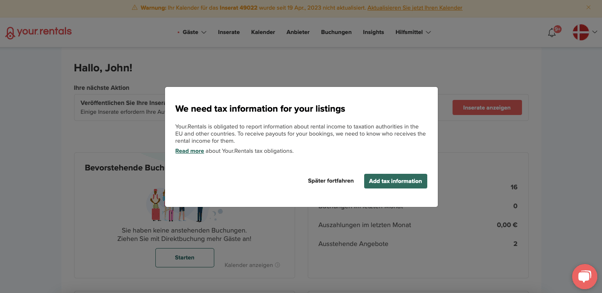

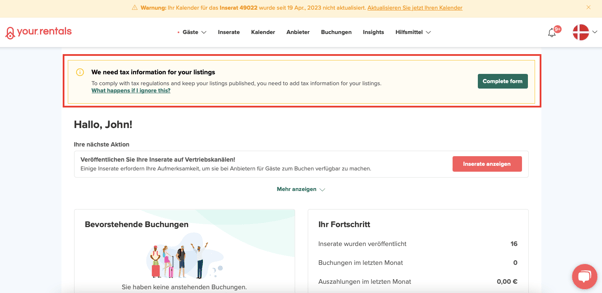

Wenn Sie sich bei Your.Rentals anmelden, sehen Sie das folgende Pop-up-Fenster:

Um den Prozess zu starten und Ihren Inseraten die Steuerinformationen hinzuzufügen, führen Sie die folgenden Schritte aus:

- Klicken Sie auf "Steuerinformationen hinzufügen".

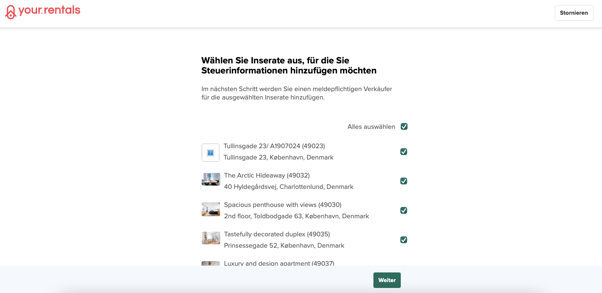

- Der nächste Schritt ist die Auswahl der Inserate (alle Inserate, die sich in der EU befinden).

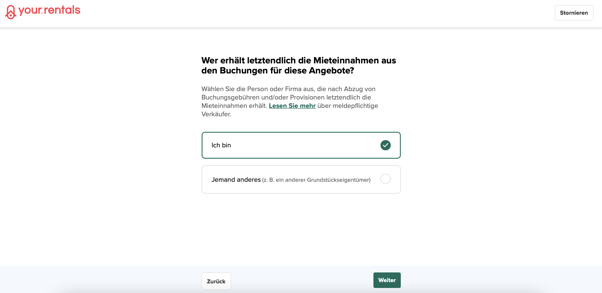

- Als Nächstes müssen Sie angeben, wer die Mieteinnahmen aus den Inseraten erhält. Mit anderen Worten: Wer ist der meldepflichtige Verkäufer?

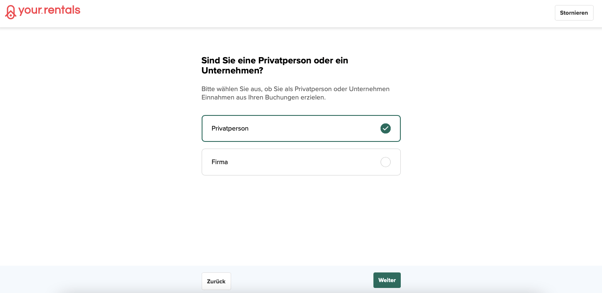

- Im nächsten Schritt muss angegeben werden, ob der meldepflichtige Verkäufer eine Privatperson oder ein Unternehmen ist.

- Der letzte Schritt ist dann die Meldung der Steuerinformationen:

- Im Falle einer Privatperson als meldepflichtiger Verkäufer:

- Name

- Geburtsdatum

- Anschrift

- Die Steueridentifikationsnummer ist nicht obligatorisch, aber wenn das Land sie vergibt, müssen Sie sie angeben.

- Im Falle eines Unternehmens als meldepflichtiger Verkäufer:

- Name des Unternehmens

- Adresse des Unternehmens

- Steuer- & Mehrwertsteuer-Identifikationsnummer ist nicht obligatorisch, aber wenn das Land sie vergibt, müssen Sie sie angeben (alle EU-Länder sollten dies tun).

- Füllen Sie das Formular entsprechend aus und klicken Sie dann auf "Senden".

Beispiel: Steuerinformationsformular für Privatpersonen

Bitte beachten Sie: Allen Inseraten müssen Steuerinformationen zugeordnet werden. Wenn Sie die Steuerinformationen nicht angeben, werden Sie auf der Website darauf hingewiesen, dass wir Ihre Steuerinformationen benötigen.

Um eine Auszahlung für Ihre Buchungen zu erhalten, stellen Sie bitte sicher, dass alle Inserate einen meldepflichtigen Verkäufer haben und Sie die Steuerinformationen für jedes Inserat, das auf einem Verkaufskanal veröffentlicht wird, angeben. Bitte geben Sie diese Informationen an, indem Sie im Benachrichtigungsfeld auf "Formular ausfüllen" klicken.

Bitte beachten Sie: Wir fragen nach der Steuer-ID für Einkommenssteuerzwecke, nicht für die Mehrwertsteuer. Das von jedem Land erwartete Format der Steueridentifikationsnummer für Einzelpersonen und Unternehmen ist unten auf der Grundlage der OECD-Richtlinien aufgeführt. Wenden Sie sich zur Bestätigung an Ihren lokalen Steuerberater.

Natürliche Personen

Land |

Natürliche Persone |

Unternehmen |

||

|

Bekannt als |

Format |

Bekannt als |

Format |

|

|

Österreich |

9 Ziffern |

9 Ziffern |

||

|

Belgien |

11 Ziffern |

10 Ziffern |

||

|

Bulgarien |

10 Ziffern |

9 Ziffern |

||

|

Kroatien |

11 Ziffern |

11 Ziffern |

||

|

(Republik) Zypern |

8 Ziffern + 1 Buchstabe |

8 Ziffern + 1 Buchstabe |

||

|

Tschechische Republik |

9 Ziffern |

“CZ” + 8 Ziffern bis 10 Ziffern |

||

|

Dänemark |

CPR Nummer |

10 Ziffern |

CVR Nummer SE Nummer |

8 Ziffern |

|

Estland |

11 Ziffern |

8 Ziffern |

||

|

Finnland |

6 Ziffern + (+ oder - oder “A”) + 3 Ziffern + 1 Ziffer or Buchstabe |

7 Ziffern + “-” + 1 Ziffer |

||

|

Frankreich |

13 Ziffern (erste Ziffer ist immer 0, 1, 2, or 3) |

9 Ziffern |

||

|

Deutschland |

Steueridentifikationsnummer |

11 Ziffern |

10 Ziffern bis 13 Ziffern |

|

|

Griechenland |

9 Ziffern |

9 Ziffern |

||

|

Ungarn |

10 Ziffern |

11 Ziffern |

||

|

Irland |

7 Ziffern + 1 Buchstabe 7 Ziffern + 2 Buchstabe |

7 Ziffern + 1 Buchstabe 7 Ziffern + 2 Buchstabe “CHY” + 1 bis 5 Ziffern |

||

|

Italien |

6 Buchstabes + 2 Ziffern + 1 Buchstabe + 2 Ziffern + 1 Buchstabe + 3 Ziffern + 1 Buchstabe |

11 Ziffern |

||

|

Lettland |

11 Ziffern |

“9000” + 7 Ziffern “4000” + 7 Ziffern “5000” + 7 Ziffern |

||

|

Litauen |

10 Ziffern oder 11 Ziffern |

9 Ziffern oder 10 Ziffern |

||

|

Luxemburg |

13 Ziffern |

11 Ziffern |

||

|

Malta |

7 Ziffern + 1 Buchstabe 9 Ziffern |

9 Ziffern |

||

|

Niederlande |

9 Ziffern |

9 Ziffern |

||

|

Polen |

10 to 11 Ziffern |

10 Ziffern |

||

|

Portugal |

9 Ziffern |

9 Ziffern |

||

|

Romänien |

13 Ziffern |

2 Ziffern to 10 Ziffern |

||

|

Slowakai |

10 Ziffern |

10 Ziffern |

||

|

Slovenien |

8 Ziffern |

8 Ziffern |

||

|

Spanien |

8 Ziffern + 1 Buchstabe “L” + 7 Ziffern + 1 Buchstabe “K” + 7 Ziffern + 1 Buchstabe “X” + 7 Ziffern + 1 Buchstabe “Y” + 7 Ziffern + 1 Buchstabe “Z” + 7 Ziffern + 1 Buchstabe “M” + 7 Ziffern + 1 Buchstabe |

1 Buchstabe + 8 Ziffern 1 Buchstabe + 7 Ziffern + 1 Buchstabe |

||

|

Schweden |

Personennummer |

10 Ziffern |

Org. nr. |

10 Ziffern |

7. FAQs

1. Ich betreibe mehrere Inserate in einem Land. Welche Informationen muss ich zur Verfügung stellen?

DAC7 erfordert die Angabe von Informationen über den Steuerzahler für jedes Inserat. Dieselben Steuerzahlerinformationen können mehreren Inseraten zugewiesen werden. Sie können auch verschiedene Steuerzahlerinformationen für verschiedene Inserate hinzufügen.

2. Ich beherberge Inserate in mehreren Ländern. Welche Informationen muss ich zur Verfügung stellen?

DAC7 verlangt, dass für jedes Inserat Angaben zum Steuerzahler gemacht werden. Es wird erwartet, dass Sie für jedes Land, in dem Sie Inserate einstellen oder in dem Sie ansässig sind, über relevante Informationen zum Steuerzahler verfügen, wie z. B. eine Steueridentifikationsnummer (TIN).

Hinweis: Wenn Sie Inserate innerhalb und außerhalb der EU anbieten, ist die Anforderung von Informationen über den Steuerzahler im Rahmen von DAC7 unabhängig von den Informationspflichten, die Sie in anderen Ländern haben könnten.

3. Ich bin nicht der Eigentümer meines Inserats. Welche Informationen muss ich zur Verfügung stellen?

Wenn Sie eine Immobilie im Auftrag eines Eigentümers verwalten und die Mieteinnahmen direkt an den Eigentümer ausgezahlt werden oder Sie die Mieteinnahmen weiterleiten, sollten Sie die Steuerinformationen für den Eigentümer angeben. Wenn Sie die Einkünfte erzielen und dem Immobilieneigentümer einen festen Betrag für die Immobilie zahlen (z. B. auf monatlicher Basis), müssen Sie Ihre Steuerinformationen hinzufügen.

4. Wird Your.Rentals meine Daten weitergeben, wenn ich meine Steuerzahlerdaten nicht zur Verfügung stelle und den Inseraten zuordne?

Ja. Wir werden alle uns zur Verfügung stehenden Informationen in dem von DAC7 geforderten Umfang weitergeben und zusätzlich die erforderlichen Durchsetzungsmaßnahmen ergreifen, d. h. Auszahlungen einfrieren und/oder die Möglichkeit, Ihre Inserate zu veröffentlichen, sperren.

5. Werden meine Daten weitergegeben, wenn ich kein in der EU ansässiger Immobilienverwalter bin?

Ja, wenn Sie ein Inserat in der EU haben. DAC7 gilt für jeden Immobilienverwalter (Einzelperson oder Unternehmen) mit einem Immobilieneintrag in der EU, unabhängig davon, wo der Immobilienverwalter ansässig ist.

6. Können die Steuerbehörden meine Einkommensteuererklärungen der vergangenen Jahre überprüfen?

Die Vorschriften für die Überprüfung früherer Steuererklärungen sind je nach EU-Land unterschiedlich. Die Länder haben unter Umständen eine bestimmte Frist nach Einreichung einer Steuererklärung, innerhalb derer sie berechtigt sind, diese zu überprüfen. Wenden Sie sich für weitere Informationen an Ihren Steuerberater vor Ort.

7. Wenn ich mein Your.Rentals-Konto jetzt deaktiviere, werden meine Daten dann weitergegeben?

Ihre Daten werden gemeldet, wenn Sie eine Immobilie über Your.Rentals für einen beliebigen Teil eines Jahres ab 2023 vermietet oder ein Einkommen aus einem Immobilienangebot erzielt haben, wenn Sie im Sinne von DAC7 in der EU ansässig sind. Wenn Sie zum Beispiel eine Buchung für April 2023 angenommen und Ihr Konto danach deaktiviert haben, werden wir Ihre Daten für 2023 bis zum Zeitpunkt der Deaktivierung melden. Wenn Sie Ihr Konto vor 2023 deaktivieren, sind Ihre Angaben nicht meldepflichtig.

8. Was ist, wenn ich meine Steuerzahlerdaten nicht angebe?

Wenn Sie die erforderlichen Angaben nicht bereitstellen, muss Your.Rentals die Auszahlungen einfrieren und kann in einigen Fällen die Inserate von Immobilien pausieren oder einstellen. In bestimmten Fällen hängt es von den Richtlinien der einzelnen Anbieter ab, wie sich die Nichtbereitstellung der Informationen für den Steuerzahler auf Your.Rentals auswirkt.

Um sicherzustellen, dass es keine Auswirkungen auf Ihre Inserate gibt und diese bei den Anbietern online bleiben, Buchungen erhalten und Auszahlungen bearbeiten, ist es wichtig, dass die Immobilienverwalter Your.Rentals so schnell wie möglich die entsprechenden Angaben zur Verfügung stellen.

9. Was ist die Rechtsgrundlage für die Erhebung meiner Daten? (Datenschutzrechte)

Was ist die Rechtsgrundlage für die Erhebung meiner Daten?

DAC7 (Richtlinie (EU) 2021/514 des Rates) verpflichtet Your.Rentals zur Weitergabe der Daten von Nutzern der Plattform, die Einkünfte aus der Vermietung von Immobilien erhalten, wenn entweder der Nutzer in einem EU-Mitgliedstaat ansässig ist oder die Einkünfte aus einem Inserat in der EU stammen. Wir erheben Ihre Daten, damit wir unseren rechtlichen Verpflichtungen nach DAC7 nachkommen können.

An wen wird Your.Rentals meine Daten weitergeben?

Your.Rentals gibt Ihre Daten an den dänischen Skattestyrelsen weiter, um die DAC7-Vorschriften zu erfüllen. Der dänische Skattestyrelsen wird diese Daten dann an die Steuerbehörden in dem/den EU-Mitgliedstaat(en) weitergeben, in dem/denen Sie ansässig sind und/oder in dem/denen sich Ihre Inserate befinden.

Was passiert, wenn ich meine Steuerinformationen nicht an Your.Rentals weitergebe?

Wenn Sie die Informationen nicht innerhalb des entsprechenden Zeitrahmens hinzufügen, werden wir die Zahlungen an Sie einfrieren und/oder Ihre Möglichkeit, Inserate zu veröffentlichen und Buchungen über die Your.Rentals-Plattform zu erhalten, sperren.

Ich habe kein Konto bei Your.Rentals - wird Your.Rentals meine Daten für DAC7-Zwecke erfassen?

Unter bestimmten Umständen erhebt Your.Rentals bestimmte Steuerdaten, auch wenn Sie kein Your.Rentals-Konto haben. Dies ist der Fall, wenn Sie ein Einkommen aus einem Inserat auf Your.Rentals erzielen und die Person, die mit einem Hausverwalterkonto auf Your.Rentals registriert ist, uns Ihre Daten zur Verfügung gestellt hat. Weitere Informationen finden Sie in unserem DAC7-Datenschutzhinweis für Nicht-Nutzer.